article-fr

6 juillet 2023

Hydrogène : il faut lever au plus vite les incertitudes règlementaires !

L’inflation, la règle et le marché…

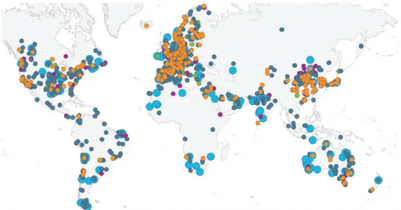

Le besoin en hydrogène est désormais une nécessité évidente dans le contexte d’une transition énergétique à réaliser au plus vite. Cela débouche sur un progrès significatif de la demande. Le nombre de projets qui sont annoncés chaque semaine en témoigne et renforce les promesses de déploiements. D’après le Conseil mondial de l’hydrogène, dans son dernier rapport « Hydrogen insights 2023 », la dynamique de l’hydrogène a presque doublé en un an avec plus de 1 000 projets annoncés aujourd’hui, représentant 320 milliards de dollars d’investissements au niveau mondial. Les débouchés les plus incontournables vont de la décarbonation des usages existants (ammoniaque, raffinage), à la bascule vers des procédés propres des industries intensives en énergie (ciment, pate à papier, verre etc) ou en gaz réducteurs (sidérurgie). Les initiatives et projets dans les transports lourds et intensifs se développent aussi, on espère les premiers effets d’échelle dans la deuxième partie de la décennie.

Un double phénomène contrarie cependant cette dynamique : L’inflation des coûts d’abord, et l’indécision finale ensuite, puisque le ratio de décision ferme / intention reste stable autour de 10%, ce qui n’est pas satisfaisant.

Une part de l’inflation des coûts s’explique certes par l’effet de l’inflation générale des prix sur la chaine de valeur. Elle se renchérit paradoxalement aussi des mesures prises pour la contrer.

L’inflation tout d’abord impacte les coûts de l’ensemble de l’écosystème renouvelable.

Elle impacte les coûts d’investissement des projets. D’après l’Agence internationale de l’énergie, le coût d’investissement pour construire de nouvelles capacités solaires et éoliennes terrestres a crû de 15 à 25 % entre 2020 et 2022, après une décennie de baisse.

Ensuite, la remontée des taux d’intérêt pour contrer l’inflation impacte les coûts de revient complets de l’électron et par voie de conséquence, de l’hydrogène vert. L’économie des énergies vertes (y compris hydrogène) est extrêmement intensive en capitaux. La part des coûts directement impactée par la hausse des taux d’intérêt est considérable puisque dans une chaine de valeur totalement “verte”, l’essentiel de la charge est une charge de capital, avec très peu de coûts opératoires et de coûts variable. La hausse des taux d’intérêt depuis quelques mois a entraîné ainsi une hausse du coût des nouveaux projets renouvelables. On peut estimer que le passage de moins de 2% à plus de 5% du taux de financement des projets remonte mécaniquement le coût de revient de l’électron produit par ces nouveaux projets de 20% à 30% en fonction des hypothèses de financement.

L’accumulation des deux effets, inflation sur les projets et taux sur les rendements, monte le cout de revient (LCOE) de plus de 40% !

L’économie hydrogène souffre d’une troisième source de hausse.

Elle est le reflet de l’inadéquation profonde actuelle du marché entre l’offre et la demande potentielle. Cette situation se nourrit du retard dans la mise en œuvre des règles et politiques publiques qui doivent permettre aux investisseurs, industriels et développeurs de passer les projets en décision. Le résultat est une hausse du coût des projets quand la dynamique du marché attend une forte baisse. Par ailleurs le retour du gaz naturel en Europe à des prix proches des niveaux d’avant la guerre en Ukraine, redonne une pleine logique aux projects de carbone capture. C’est une bonne nouvelle pour la filière, qui doit marcher sur deux pieds pour déployer des solutions bas carbones partout dans le monde, mais cela contribue aussi à renforcer l’indécision.

Le marché est ainsi bloqué par l’absence de clarté sur les futurs modèles décarbonés qui seront favorisés et règlementés.

Pourtant les “Climanomics” semblent fonctionner à plein. Les principaux paramètres d’une opération gigantesque et quasi globale de réorientation de la finance et des investisseurs vers les “actifs vertueux” sont au vert dans les intentions des grandes zones économiques mondiales. En Europe cette réorientation repose sur la taxonomie et la Sustainable Finance Disclosure Regulation dite SFDR, les projets de la Renewable Energy Directive (RED) et ses corollaires sur les transports (routiers, maritime, aériens), et un agrégat d’annonces de plans européens et nationaux dont on a du mal à faire la somme tant les empilements sont complexes. Au Japon, elle prend un essor significatif avec le programme “GX” avec plus de 200 milliards d’euros d’investissements annoncés sur la décennie. Aux Etats-Unis, elle se dynamise avec l’espérance portée par l’IRA estimée à 400 milliards de dollars et les « Production Tax Credit (PTC)» qui rendent l’hydrogène vert potentiellement aussi compétitif que le gris.

Mais de la volonté à la mise en oeuvre, il y a ce temps d’attente… qui perturbe très profondément la dynamique.

L’ensemble du corpus de règles européens est encore dans un débat dont on espère de nouveau la fin dans les semaines qui viennent. Il détermine totalement les chemins de décarbonation qui seront ouverts aux industriels et permettront la décision des projets ayant l’Europe pour territoire ou pour destination. L’IRA est entrée de son coté dans le même débat intense sur les formes d’éligibilité de l’hydrogène aux « PTC » en fonction de la qualité de l’énergie primaire. Quant au programme GX japonais, il vient d’entamer son parcours à la diète japonaise pour être entériné.

Ce temps de latence dans la mise en œuvre effective et irréversible des «Climanomics» empêche tout simplement les «off takers» d’affermir leurs projets, et pousse les offreurs de la chaine de valeur à «pricer» au plus offrant l’incertitude et le peu de capacités en ressources de développement et d’exécution de projets et en lignes de fabrication, ce qui alimente à son tour la hausse des prix et refroidit la prise de décision.

Ainsi la règle et les politiques d’accompagnement tardant à être validées, le marché reste comme suspendu et les prix montent, prix du temps qui s’égrène et des arbitrages que les offreurs et les développeurs doivent faire, les uns pour «pricer» l’incertitude et la rareté de l’offre et les autres pour prendre des slots de production au cas où. Pendant ce temps la Chine avance ! Elle semble manier le marché, l’appétit pour le risque (près de 150 fournisseurs d’électrolyse recensés, des très petits mais aussi les plus gros en taille, et le plus grand nombre de modèles de véhicules recensés) et la vitesse (plus de déploiements et d’engagements effectifs de la production à l’usage que l’Europe et les Etats-Unis) bien mieux que nous, alors que nous avons fixé le cap de cette dynamique mondiale !

Nul ne peut se satisfaire durablement de cette situation, surtout pas la filière qui, pour retrouver maintenant des niveaux de prix plus compatibles avec des volumes encore trop faibles, sait parfaitement que ce sont des prix cibles 2 à trois 3 plus faibles qui ouvriront la voie d’un marché attendu 100 fois plus important. Il est ainsi urgent d’atterrir en Europe au plus vite sur des normes claires, définitives et engageantes. Et il serait bienvenu que les Etats-Unis débouchent sur des méthodologies et une taxonomie comparable pour ne pas perdre les investisseurs.

Innover pour financer l’économie de l’hydrogène

Sur le chemin vers une économie plus durable, il faut davantage d’investissements dans des actifs durables. Ces investissements doivent non seulement être régis par des cadres réglementaires appropriés, mais aussi encouragés et facilités par des mécanismes financiers.

Voir plus

Europe de l’énergie – de l’intégration à la puissance

L’Europe est fragile. C’est un fait : elle ne disposera jamais d’une indépendance énergétique totale. Comment tirer parti de cette situation ? Pierre-Etienne Franc, co-fondateur et directeur général de Hy24 propose de convertir une faiblesse en force — au bénéfice de la politique industrielle et de la politique étrangère de l’Union.

Voir plus

Rapport : boîte à outils politique pour favoriser la mise en œuvre de l'AFIR dans les États membres européens

Le rapport a été préparé par Hy24 avec les contributions de Daimler Truck, Stellantis, Renault, Hyvia, BMW Group, Toyota, Hyundai, Honda, Air Liquide, TotalEnergies, Vinci Concessions, Air Products, Everfuel, Messer, H2Accelerate, Snam, Engie et H2 Mobility pour souligner l'urgence de déployer le réseau HRS si nous voulons atteindre les objectifs ambitieux fixés par l'AFIR et, plus important encore, les objectifs de décarbonisation pour le secteur des transports.

Voir plus